住宅ローンが払えない時、遅延や滞納、離婚すると、どうなる?どうしたらいい⁉

2022年に入ると、新型コロナウイルス蔓延で残業代ゼロ・冬のボーナス激減や収入が減り、住宅ローンが払えない状態の方が多くなっています。

しかも、そうした人の離婚も急増しているのです。

この状態に対し、政府の働き掛けも有り、多くの方が銀行等金融機関との相談の元、返済計画や返済条件の見直しを行い救済されてもきました。

にもかかわらず、コロナ禍は収束するどころかますます猛威を振るい、第3波、新種の第4波が到来し、感染拡大が続き、いよいよ人々から収入を奪い取り始めました。

生活を支えるための収入が激減すると、住宅ローンなどの支払いにも支障をきたし、遅滞する方も激増、その結果の離婚へと拡大することが出てきています。

そういう人のために、ここでは、2022年において住宅ローンを支払えなくなったときどんな事態になるのかを、住宅ローンの滞納解決に強い弁護士と共に2000件以上の解決をしてきた住宅ローン返済アドバイザー兼離婚カウンセラーが解説します。

この記事を書いた人

大久保一馬 宅地建物取引士・住宅ローン返済アドバイザー・滞納解決プロフェッショナル・離婚カウンセラー

住宅ローンの返済滞納解決歴20年以上。たった一人の住宅ローンで困った人を、その人の考え希望に基づいて解決することをモットーに活動。20年間2000人以上の住宅ローンが払えなくなった人に本質的な解決策の情報発信を開始。幸せな生活におけるマイホームと住宅ローンの関係についてのオフィサーのような存在を目指し、某有名週刊誌にも住宅ローン滞納とその解決についてのコメント多数。なお多数の不動産系書籍の監修も行っている。

ユーチューブ動画で簡単解説

コーラルでは、住宅ローンの支払いができなくなりそうなときや、滞納しそうなとき、またとうとう遅滞が始まった方や、離婚しそうな人向けに、マイホームを手放さないための方法、離婚解決に向けての方法をユーチューブ動画で簡単に解説しています。

ここではその中のひとつを、本文を読むのが面倒な方はこちらでもご確認できますので、ご利用いただければと存じます。

住宅ローンを払えないときや遅延したとき、どうなるの?ブラックリストには載るの⁉

住宅ローンを払えなかったり、遅延したら、生活にどんな影響を受けるのか、どのような状態になるのかよく聞かれます。

結論から説明すると『住宅ローンの返済を一定期間遅延した場合、よく皆さんが聞くブラックリストに載ります。』

また、最悪の場合、マイホーム(土地・建物)に設定された抵当権が実行され、競売になりマイホームが他人に売却されます。

もし万が一、このブラックリストに載ってしまった場合、色々な制限が掛かる事がありますので事前に回避したいと思うのが一般的ではないでしょうか。

また、競売にならないように対策したいと思う方も多いでしょう。

そこで、住宅ローンの返済に困ったときのブラックリスト対策や、競売されないように、その解決方法を分かりやすく解説していきます。

ぜひ、あなたもブラックリストに載る前に対策や解決方法を実施してください。

返済に困っていない人も人ごとではないので、知っておいても損しない記事です。

法律は、弱者の味方ではありません。法律を知っている者の味方なのです。

この法律を社会のルールに置き換えれば、社会のルールは弱者の味方ではないという事です。

ルールを知っている者の味方なのです。

ルールを知っているか、知らないかは快適な生活を送るうえで重要であるという事実です。

あなたが、不便な生活を送るようにならない為にも、離婚で困らない為にもルールを知り、事前に対処し、最悪のケースにならないために自ら率先して解決しましょう。

あなたのためにも、ぜひ、最後まで読んでみてください。

住宅ローンとブラックリスト

住宅ローンを利用している個人は、借入時銀行等金融機関へ審査を申し込みます。

申し込まれた金融機関は、その個人の支払能力判断のため保証会社に紹介し、登録された情報を調べます。

この情報を「信用情報」といいます。

ブラックリストとは、この信用情報と大いに関係が有ります。

信用情報には,個人の氏名や住所などや、その個人が以前に締結した金融取引の契約内容、返済状況、支払い残高、滞納その他金融事故などの情報も有ります。

この情報に金融機関にとってのアウトな人をブラックな人と言っているのです。

住宅ローンが払えないとき、遅滞したときの金融機関の対応

住宅ローンの支払いが遅れたり、遅滞すると金融機関の対応は滞納期間によって違ってきます。

ここでは、遅滞1か月目から以降の流れを確認しておきましょう。

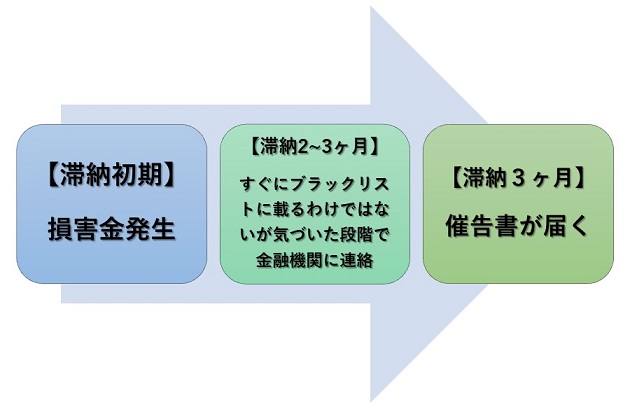

遅滞初期段階(遅延が数日経過したときなど)

住宅ローンを遅延すると、まず第一に遅滞すると損害金が発生します。

その理由は、住宅ローンを金融機関で組むとき、金銭消費貸借契約という契約を交わしますが、その条項に「元利金の返済が遅れたときは、遅延している元金に対し年14.6%(1年を365日とし、日割りで計算する)の遅延損害金を支払うものとします。」と書いてあるからです。

住宅ローンを遅延しても、金融機関から遅延連絡はないところが多いようです。

ゆえに、「うっかり」住宅ローンの返済を忘れてしまっても、気づくず遅延したまま月を経る人もいます。

仮にこの遅延が3か月続いたとき、金融機関から督促状が送られてきて初めて気づいたなんてこともあるのです。

住宅ローンの引落口座は、毎月残高を注視しておく必要があるでしょう。

遅滞2か月目、3か月目な段階

住宅ローンを遅延すると、すぐブラックリストに載るという人がいますが、そんなことはありません。

ブラックリストに載る基準は、多くの金融機関で「61日以上の延滞、または3回目の支払い日を超える延滞」と決められていています。

生活に密着した住宅ローンでは、直ぐブラックリストに載るわけではないのです。

数日や1か月目超えた日などの遅延であれば、気づいた段階で金融機関に連絡し、すぐに返済するようにしましょう。

滞納から3カ月目・「期限の利益の喪失」の催告書が届く

住宅ローンの滞納を繰り返すと、まず金融機関からは督促状が来ます。

その督促状をそのまま放置し3カ月以上の滞納が続くと、金融機関はここで仕方なく約定に従い、信用情報機関へ報告します。

このときに信用情報機関に報告された自己履歴が載ります。

また金融機関は、約定に従い「期限の利益の喪失予告通知」を遅延者に出します。

住宅ローンの利用には、月々分割しての返済が可能な条項を金消契約の締結時に取り交わしています。 これを「期限の利益」と言います。

この約定が有るから毎月分割して支払いが可能なのですが、しかし滞納等の契約に反する行為がなされた場合には、期限の利益を喪失することとなり、喪失したら以降は貸主は一括返済を借主に請求することができるようになるのです。

こうなってしまったら、多額になる住宅ローン残債額の一括返済することはできないため、金融機関は裁判所に競売申立を行い、裁判所はその申立てに因って競売開始決定通知を出し、マイホームが競売され住宅ローン残債額の一括返済を合法的に強要されるのです。

ブラックリストとは

皆さんがよく勘違いされている事、それはブラックリストと言う『リストが存在している』と認識している事です。

これは間違った認識です。

金融業界において「ブラックリスト」というリストは存在しません。

では、「ブラックリスト」とは何を意味しているのでしょうか?

ブラックリストとは、金融機関にとってのアウトなデータ情報で、あなたが金融機関から借りたお金を返済できなくなった場合(通称:事故情報と言う)や、支払いが一定期間遅れた場合(通称:延滞情報と言う)に、そのデータ情報が金融機関の個人信用情報に登録されることを指します。

このデータ情報に「異動」と記載されていれば、ブラックリスト確定という事になります。

また、登録された状態を「ブラックリストに載る」と表現しているのです。

最近では、スマートホンを購入するとき、多くは分割にて機種代を支払う契約としているケースが多く、通話料や通信費がかさみ支払いを数か月に渡り延滞してしまった場合などは、信用情報機関に延滞記録が残ります。

スマートフォンなど携帯端末の分割払い契約(実質0円も含む)」はローン扱いです。

電話料金の支払い時にスマートフォンの端末のローンも支払っている状態となります。この支払いをついつい軽んじられる方がいますが、遅れがブラックリストに直結するので注意してください。

よく、たまたまある月だけ「たまたま口座にお金がなく、引き落としの督促にも気づかなかった」という方がいますが、この場合もアウトなので気を付けましょう。

こうなると滞納分を支払っても5年間は延滞記録が残ります。

もし5年以内に住宅ローンを借り換えたいと思う方は、たかが携帯代と軽微に思わず信用取引であることを十分理解しておきましょう。

ただ、既に一度は住宅ローンを利用してマイホームを所有されているあなたは、この信用情報の審査をパスされたと言えるのです。

ブラックリスト=信用情報機関に事故情報が載って(登録されて)いる状態を言い、紙のリストとして管理しているわけではありません。

個人信用情報機関とは

個人信用情報機関は,各金融会社から送られてくる個人情報・返済状況・残高・事故などの情報を収集し,それを各金融機関へと提供するという事業を行う機関です。

なお、個人信用情報機関には下記のような団体があります。

・株式会社シー・アイ・シー(通称:CIC)

・全国銀行個人信用情報(通称:JBA)

・株式会社日本信用情報機構(通称:JICC)

があります。

個人信用情報には、氏名・年齢・性別・生年月日・住所・職業や年収・現在の借入額・過去の返済履歴など個人情報が掲載されており各金融機関で共有しているものを言います。

その為、その人物が社会的に信用できる人物であるかどうかを判断する上では貸し出す側から考ええると重要視される情報なのです。

通常、この三つの機関は各々が情報を管理・収集しています。ただ事故情報、いわゆるブラックリストだけは相互に利用できるようネットワーク構築されています。

このネットワークをCRIN(クリン)と呼びます。

クレジットカード支払いを滞納してCICでブラックになったけど、サラ金系のJICCは別機関だから、まだ大丈夫だろう!なんて思わないことです。

どれか一つで事故情報が載れば、もれなく三つの信用情報機関と共有され、あなたをブラックと判断するルールになっているのです。

ブラックリストに入ってしまう条件

以下の状態になると、ブラックリストされます。

5年以内に無断でカードやローンの返済を3ヵ月or 61日以上長期延滞した場合

5年以内に債務整理・任意整理を行った場合

10年以内に自己破産を行った場合

5年以内にカードの強制解約を受けた場合

上記の5点は、金融事故履歴(異動情報)として5年~10年の間、個人信用情報機関に保管されます。

因みに、返済を滞った状態のままではこの期間は開始されず半永久的にブラックリストとして載り続けます。

そのため滞った返済分が全て済後から5~10年の間となりますので注意が必要です。

金融事故情報・金融延滞情報が登録されているとブラックリスト入りしている状態のため、この期間にクレジットカードの新規契約や金融機関からの借り入れはほぼ皆無と言ってよいでしょう。

ブラックリストに載っている方は、過去に返済トラブルを起こした人という認識を持たれるのです。

3社すべてにデータが登録されるの?

以前に締結した金融取引の会社や機関、企業が加盟している信用情報機関にのみ登録されます。

たとえばCICのみに加盟している金融会社ならCICのみ、その金融会社が3社すべてに加盟していたら3社にそれぞれ登録されます。

登録されるのはイヤだから登録しないでほしいと言っても、金融機関と金融取引をしたら登録されてしまいます。

申込書には利用規約があり、それには「加盟する信用情報機関および当該信用情報機関と提携する信用情報機関に提供し利用することを承認します。」と書かれています。

ゆえにカード等を利用するなら必ず登録されます。

便宜上、ここでは掲載履歴をブラックリストということにしますが、あなたがこのブラックリストの載ると一体どんなことになるのでしょうか。

ブラックリストに載っている方は過去に返済トラブルを起こした人ですから、そんな人にお金を貸すことを金融機関は嫌がります。

あなただったら、貸したお金を返さなかった人や、返済日の約束を守れなかった方にお金を貸せますか?

私だったら躊躇するか、貸さないでしょう。

金融機関も同じなのです。

このブラックリストに載るって、金融機関などから返済能力が低い人物と判断されるのです。

その結果、1番のデメリットは 金融機関から一定期間の「新規取引」がほぼ不可になるという事態が起こります。

住宅ローンを利用してマイホームを所有されている時、どうしても返済が滞りそうになり、他のカードなどで借入した後、もし返済を滞ってしまったら、このブラックリストに載ってしまうという事態が起こるのです。

ブラックリストから自己履歴が消えるまでの一定期間続くこととなりますから、買い替え時に再度住宅ローンの利用ができなくなるのです。

ちなみに、あなたが自分から公言しない限り、家族や配偶者そして勤務先にあなたがブラックリストに掲載されている事は知られたりはありません。

ただし、住宅ローンを借りれないとき、家族はなぜ?と思うものです。

そういう時は、しっかり言い訳を考えないといけなくなりますが。

ブラックリストかどうかは自分の信用情報の開示で確認できる

自分の信用情報を確認するには、開示窓口まで行く、郵送での開示請求、ネットでの開示請求という方法が有ります。

それぞれの個人信用情報機関の開示手順は各ホームページから確認が可能です。

日本信用情報機構に郵送で信用情報の開示請求をする方法

全国銀行個人信用情報センターに郵送で信用情報を開示請求する方法

CICだけはネットでも信用情報の開示請求を受け付けています。

本人以外の人が開示請求できるのか?

本人以外でも開示請求はできますが、誰の信用情報でも自由に開示請求できるわけではなく、本人以外の人が開示申請する場合には、法定代理人か本人の委任状が必要となります。

では、次にブラックリストにならないようにするにはどうすればいいのでしょうか?

住宅ローンの支払いがきつい・滞りそうなとき

住宅ローンの支払いがきつい、滞りそうというあなたは、金融機関へまずは一刻も早く相談しましょう。

例えば、返済スケジュールの調整を行い月々の返済額を減額してくれないか相談してみてください。

あなたが金融機関へ事前に相談することで金融機関側も返済の意思があると認めてくれ月々の返済減額に応じてくれることが十分考えられます。

月々の返済額を減額してもらったことで生活を立て直すチャンスが生まれます。

まずは恥を忍んで金融機関へ相談しましょう。

なぜなら、あなたが返済を滞りブラックリストに載ってしまった場合、長い間借り入れが困難な状況となりかねません。

一時の恥をしのぎその後の生活を棒に振ることはお勧めできないからです。

返済スケジュール調整は、大抵3年程

ただし、返済期間を調整できる期間は大抵3年程と相場が決まっています。

その為、3年後には減額前の返済負担に戻ることが多く、収入面が改善されていなければ厳しい状況に戻ってしまうこともあります。

コーラルへも、3年内に改善されず、とうとう銀行等から催促された方が、その他の解決策をせざる負えない方がとても多く来られているのですから。

なお、もし3年以内に改善できない場合には、競売になる前に別の対策を考えなくてはなりません。

借り換えはできる?

住宅ローンの返済がきついときは、まずは借り換えを検討する方が多いです。

借り換えの場合、以下のいずれかの条件に該当する方には借り換え効果が見込めるので検討しても良いでしょう。

ローン残高が1,000万円以上ある人

ローン残存期間が10年以上ある人

借換の前後で金利差が1%以上の差がある人

なお、借り換える金融機関によって事務手数料等が30万円~100万円程度発生します。

住宅ローン滞納と競売

一般的に住宅ローンを払えなくなると、借入先である銀行等の金融機関(債権者)はマイホーム(土地建物)を差し押さえ(登記)し、裁判所に競売申し立てして優先的に不動産を売り、その売却代金からローン残額を回収する“競売手続き”を行います。

金融機関などの債権者は、住宅ローンにつき借入者(債務者)と金銭消費貸借契約請を交わした際、購入した不動産(土地・建物)に「抵当権」を設定し、万が一ローンが返済されなくなった時に、不動産の売却益からローン残額を回収できる保険をかけているからです。

抵当権設定=保険=裁判所に強制売却申立=競売開始という事なのです。

実は今、競売開始が決定し9月に裁判所に公告された物件の数は東京都で前年比21%増の201件、神奈川県で同14%増の133件、埼玉県や千葉県でも20%以上の増加している状況なのです。

これを避けるために、借入者(債務者)は以下の3つの方法を模索せざる負えないようになるのです。

①最初に検討すべきは通常売却

②通常売却が困難な際は任意売却

③ハウス・リースバックの検討

不動産業者にご相談されるて解決できる策と言えば、この3つしかないのです。

もし、どうしてもこの3つの解決策が嫌だという方は、不動産業者以外の組織にご相談するしかありません。

コーラルでは、不動産業者へ相談される前に、住宅ローン返済の専門家へのご相談をおススメしております。

もし、誰も知らないという方は、コーラルの加盟する一般社団法人 結い円滑支援機構 へご相談してみてください。

☛ もし住宅ローンの支払いが厳しくなったら【一般社団法人 結い円滑支援機構(Yuika)】

なお、不動産業者コーラルが解決できることを以下では解説しておきましょう。

最初に検討すべきは通常売却

今の自宅を手放す覚悟をなされたのならば、返済が滞っていないうちに通常の売却方法で手放す決断も一つの現状打開策と言えるでしょう。

通常の売却とは、不動産会社に依頼し行う仲介による売却方法を指します。

不動産の売却には様々な理由がありますが「住宅ローンが払えない」というのも良くある売却理由の一つです。

ただし、住宅ローンの残債額以上で売却できるとは限りません。

住宅ローンの残債額以上で売却できるのであれば、なんの問題もないでしょう。

しかしながら、住宅ローンの残債額が売却価格よりも上回る場合、買主に物件を引き渡す際には自己資金を充当して、住宅ローンの残債を全て返済し、不動産に設定されている(根)抵当権を抹消しなくてはいけません。

この自己資金がどれほど必要かによって、現実的に通常の売却が可能なのかを見定める必要があるのです。

まずは、あなたの不動産がいくらで売却ができそうなのかを査定する必要があります。

査定事態は、無料で行えます。

例えば一括査定サイトなどのようなツールを使用することにより、一回の問い合わせで複数社の不動産会社があなたの不動産がいくらで売れるかを査定してくれます。

まずは、あなたの不動産の価値がどれほどなのかを把握することから始めましょう。

通常の不動産売却が困難な際は任意売却

通常売却が困難な場合には、任意売却も視野に入れることも一つの打開策と言えるでしょう。

任意売却は、住宅ローンが払えない場合の担保物件の売却方法です。

・売却価格が住宅ローンの残債額を下回るケース

・債権者(金融機関)と調整し(根)抵当権を抹消してもらう

この手続きをおこないます。

普通に家を売却して、住宅ローンが完済できるような状態であればなんの問題ありません。

滞納した分、迷惑かけましたが、全て返済して一件落着、債務弁済全部終了。

という事で、きれいさっぱりあと腐れなく解決です。

ただ、以外に多く見受けられるのが、売却価格が残債額を下回り自己資金もなく全額返済できないケースです。

例えば、住宅ローンの残債額合計が3,000万円残っているのに、売却したとしても売れる価格が2,500万円くらいにしかならないということも非常に多くあります。

売却価格が残債額に満たない場合は、金融機関にお願い(調整)をし、担保を外してもらう手続きになります。

ただ金融機関も簡単には応じてくれません。

しっかりと調整を行う必要があります。

もちろん返済しきれていない500万円の返済義務はあなたに残ります。

この500万円以外にも遅延損害金を上乗せされます。

ただし、これまでの数十万円の返済から、次月の返済が5000円~1万円ほどに減るため生活状況を立て直すチャンスともいえるのです。

任意売却の詳しい内容は、コーラルの加盟する 一般社団法人 結い円滑支援機構 で説明しています。

ぜひ、確認してみてください。

☛ 住宅ローンの返済を滞納したらどうなるの⁇ 任意売却って?競売・公売って?

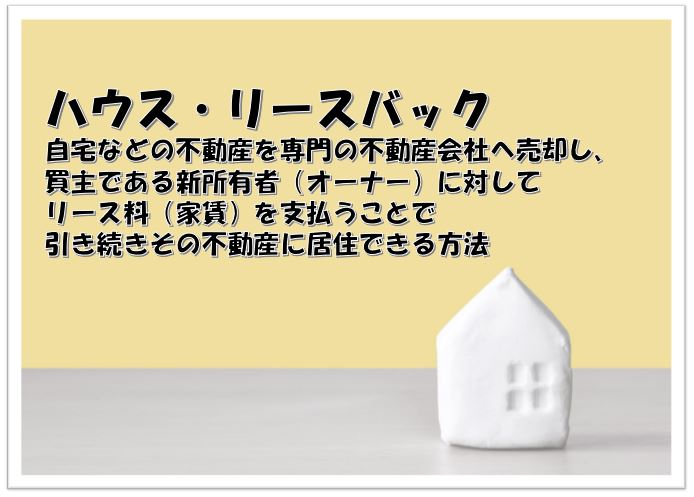

ハウス・リースバックの検討

自宅を売却しても住み続けられる仕組み、それがリースバックです。

リースバックは、自宅などの不動産を専門の不動産会社へ売却し、買主である新所有者(オーナー)に対してリース料(家賃)を支払うことで、引き続きその不動産に居住できる方法です。

リースバックの仕組みを活用する以外は、通常の売買になります。

そのため、所有権も新所有者へと移転しますし、買取り代金は一括であなたに支払われます。

そのため、住宅ローン残債は売買代金で消すことが可能となり、同じ場所に住み続けられることから引越し代金も掛からなく余計な出費を抑えることができる手法です。

リースバックは、返済に困っている方も利用していますが、今すぐ纏まった現金が必要な場合や老後の生活資金集めに利用されることも昨今増えています。

ハウス・リースバックは2種類

『一定期間終了後の買戻し有り』と『買戻し無し』の2つです。

言葉の通り一定期間を過ぎた段階で買戻しさせられるリースバック方法と、一定期間過ぎても買戻しせずそのままずっと住み続けられるリースバック方法です。

*一定期間後に買戻しするハウス・リースバック

即今では親族間で今の厳しい状況を打開しようとするケースも増えてきました。

家族間の助け合いですね。

しかし、親族間(特に親子間)の取引時に購入資金調達として金融機関から住宅ローンを借り入れし調達することは非常に困難と言えます。

なぜなら、金融機関は親族間売買を前向きに考えておらず、相続税逃れや債務の付け替えと言ったことの懸念性から寧ろ後ろ向きの取り組みと言わざるを得ない状況です。

親族間の不動産売買の事例で、親子間でマイホームを売買することほど住宅ローン利用が難しいものは無いと断言できます。

ましてや、親がマイホームとして所有し、住居している不動産を子供に売るという事は、余程の理由がない場合以外は考え難いのです。

しかし、それほど困っている状況とも言えるのです。

通常、親から子供への不動産の移転理由は、相続や生前贈与などが最も多い理由です。

なぜなら、税金的な優遇処置が大きく、態々高い費用をかけてまで親族間売買を行う必要はありません。

ですが、この費用をかけてでも取引したい方は増えています。

その理由の一つに『親の負った借金の返済がきつく、返済も滞りがちで生活が苦しい場合に、借金の肩代わりのため』子供が住宅ローンを組み実家だけでも守ろうとする行動に移るのです。

ただ、冒頭で説明している通り、親子間での不動産売買時に金融機関からの住宅ローン借り入れはコンプライアンス上、どうしても嫌うのです。

だから融資が通りづらいのです。

ただ、どうしても子供も実家を守りたい、住み続けたいという理由が有ったとします。

そんな時は、合意的に第三者間の取引を行えるように調整します。

これが、一定期間後に買戻しするリースバックとなるのです。

リースバックを行うことで、一旦は他人の所有物となります。

他人間同士の取引であれば、金融機関も親族間時の煩わしいコンプライアンス上の責任もなくなるため相談にのってくれ、また融資してくれやすくなり、あなたの悩みも同時に解消することが可能と言えるのです。

このような理由がある場合には、『一定期間後の買戻しあり』によるリースバックをお勧めします。

*売却後は賃借し続けるハウス・リースバック(一定期間後の買戻し無)

一定期間終了後に買戻しするハウス・リースバックと違い、期間を設けることもなく買戻しする予定も無いリースバック手法も有ります。

こちらが用いられるケースは、老後の資金調達の際に用いられることが多いと伺えます。

ハウス・リースバックのメリット・デメリット

リースバックには良い面・悪い面がもちろんあります。

メリット

最も大きなメリットは住宅ローンの返済から解放される。この点だと思います。

このメリットがあなたにとってどれほど大きいものとなるかはあなたの置かれた立場によって変わってくるでしょうが、返済地獄から免れたいと思うのであればリースバックはお勧めの対処法と言えるでしょう。

また、通常の売却とは違い引越しをする必要がありません。

そのため引越し代なども捻出する必要がなく生活を立て直すチャンスが生まれます。

また、リースバック時の条件によっては買い戻すことも可能となりマイホームを取り戻すも可能です。

デメリット

マイホームの所有者(名義人)が変わる

当たり前のことですが、リースバックは、売却後にあなたが取引した物件に住み続けてよいという条件のもと行う不動産売買です。

当然のことながら所有者は買い手側となります。

ただ、単純なる売却と違い買い手との売買契約と同時にリースバック契約も済ませておき、予め買い戻すこととしておけば、数年後マイホームを買い戻すことが可能になります。

例えば、あなたの親族が購入する条件で買い戻す特約を結ぶことで親族間売買をスムーズに成立させる方法もあります。

十分に注意しておかなければならない事

リースバック契約をした際の売買金額よりも安い金額で買い戻せる訳ではない点を事前に確認しておきましょう。

理由

3,000万円で買い取り、3,000万円で売却したら売り上げ0円ですよね。

毎月の賃料を取っているじゃないかと思われるかも知れませんが、不動産会社や投資家などは慈善事業で行っているのではないとはっきり理解しておくことが重要です。

買主側もそれ相応のリスクを取っていることを理解してください。

まとめ

当記事では、住宅ローンを支払えなくなったときや、遅滞したりすると、どんなことが起こるのか、また、そういうときの対処方をご説明しました。

住宅ローンを支払えなくなり数か月滞納した場合には、個人信用情報機関にその内容(事故情報や遅延情報)が掲載されます。このことをブラックリストに載るという意味でしたね。

ブラックリストに情報が載ってしまった場合、色々な煩わしいことが生じ、ご夫婦であれば離婚に至ったり生活に支障を得る可能性も出てきてしまいます。

だからこそ、その前に手を打たなければいけないのです。

法律は、弱者の味方ではありません。法律を知っている者の味方なのです。

この法律を社会のルールに置き換えれば、社会のルールは弱者の味方ではないということです。

ルールを知っている者の味方なのです。

ルールを知っているか、知らないかは快適な生活を送るうえで重要という事です。

あなたが、不便な生活を送るようにならない為にも事前に対処し最悪のケースにならないために自ら率先してルールを知り、解決しましょう。

ただ、一人で解決にあたる場合、不安なことが多々あると思います。

私たちコーラルではあなたの悩み相談や解決方法を無料でご相談できます。

ぜひ、お気軽にお問い合わせください。

まずは、住宅ローンが払えなくなったら一人で考えず私どもにご相談ください。